- 实体企业利用融资租赁模式融资解析

- 发布时间:2017-08-01 网站管理员

-

企业是资金的需求方,尤其是实体企业,由于账期长、设备价值高、生产周期长等特点,流动资金常常处于紧绷的状态。传统的企业生产模式通常是一次性投入,分期收回成本,并实现企业利润,于是产生了投入与随着生产规模的扩大不断投入的问题。企业要解决融资的方式常见的有股权融资、债券融资以及衍生出来的债转股模式、私募债模式、抵押、信用借款模式,其实还有一类可被企业利用但目前还处于起步期的,就是融资租赁。

租赁的产生源于可以分期支付租金,无需取得租赁物既可以使用,代价是支付租金,这样可以解决承租人的一次性问题。传统意义上的租赁通常指经营租赁,承租方在租赁期届满后,将租赁物交还给出租人,由出租人再次对其他方转租或做租赁物的二次销售。而融资租赁承租人在租赁期届满后,不将租赁物交还出租人,并且租赁期一般较长,合同不可以撤销。

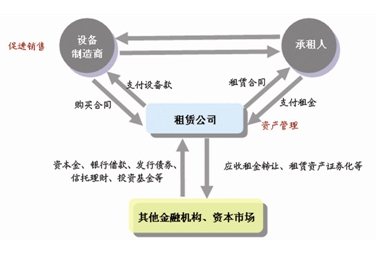

为什么说融资租赁模式属于金融模式的创新呢?因为融资租赁通常会引入第三方即融资租赁公司,设备销售方实质是将设备卖给了融资租赁公司,由融资租赁公司将设备租赁给设备承租需求方,并分期收回租金,租赁到期后,设备直接归承租人所有。

在这个过程当中,解决了实体企业、融资租赁公司、设备需求方等三方面的问题,实现了共赢:

1、实体企业实现了设备对融资租赁公司的销售,资金可以快速回笼,即解决了由于设备周期长、价格高而带来的营运资本不足,迅速占领市场,代价是产品及销售价格要低于正常的市场价格,这部分差价构成融资租赁公司的金融利润。

2、融资租赁公司有了业务来源,并且有设备作为变相的抵押,资金安全性有了保障。而且,一般情况下有设备及产品销售方与承租方即需求方谈好后才介入,省去了中间的谈判成本,只需要衡量金融上的可行性即可。

3、设备需求方不需要一次支付太高的更新改造资金,既可以使用设备,在传统制造企业转型升级的过程中,具有战略意义。融资租赁模式实质上可以认定为分期购买方式。

那么,为什么目前企业利用融资租赁的比例不高呢?一方面,目前国内金融创新领域还处于起步阶段,企业对融资租赁模式了解需要过程,融资租赁公司的发展需要时间,并且,融资租赁公司属于金融类公司,相应的监管和法律法规需要不断完善。另一方面,企业要想通过融资租赁模式实现融资也需要满足一定的条件。例如,产品具有一定的先进性并且价格或价值较大,产品或设备的利润空间较大因此可以让出来一部分给融资租赁公司,产品或设备的市场较大,单个客户需要量较大等,满足这些条件的企业,不妨尝试融资租赁模式解决资金运营问题,或许可以收到意想不到的效果。